全民大減稅 今年報稅4重點

文 / 可樂

5月報稅季開跑,你準備好了嗎?去(2018)年所得稅修法後,今年是第一次適用新規定報稅,不管你是首報族還是報稅老手,趕快來看有哪些新制上路。

一、 調高綜合所得稅4項扣除額

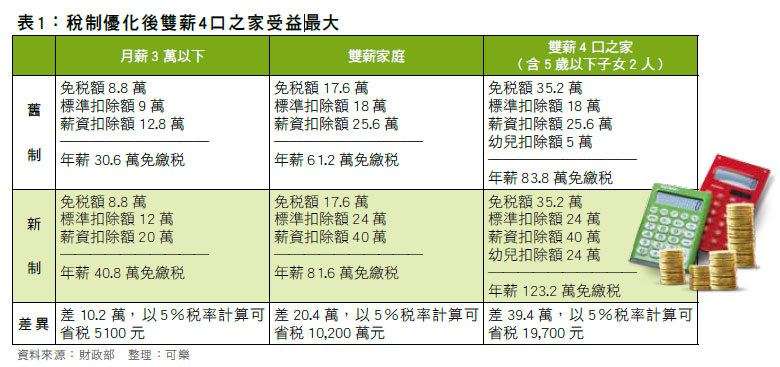

今年五月報稅每個人的免稅額8.8 萬並沒有改變,但去年所得稅法修正案調高了「標準扣除額、薪資特別扣除額、身心障礙特別扣除額、幼兒學前特別扣除額」等扣除額,讓不用繳稅的額度大幅提高。其中,「標準扣除額與薪資特別扣除額」的調高,使大部分的受薪階級都能受惠,以一個單身的小資族而言,最少可以省超過5,100 元之所得稅;而「幼兒學前特別扣除額」調高,則讓有5 歲以下子女之家庭相當有感。

舉例來說,父母都是上班族且扶養2 個五歲以下子女,一年最少可以省近2 萬元的所得稅。(表1)需注意的是,幼兒學前特別扣除額有「排富條款」,經減除幼兒學前特別扣除額後,納稅義務人全年綜合所得稅適用稅率在20% 以上(即所得淨額超過1,210,000元)或基本所得額超過扣除額(107 年為6,700,000 元)者,不得扣除幼兒學前特別扣除額。

二、 股利所得二擇一

去年所得稅法修正案,廢除實施近20 年的「兩稅合一制度」。以往營利事業所繳納之營利事業所得稅,透過「盈餘分配」一併分配給股東計入所得總額並抵稅之機制將不復存在。取而代之的,是讓納稅義務人自行選擇:

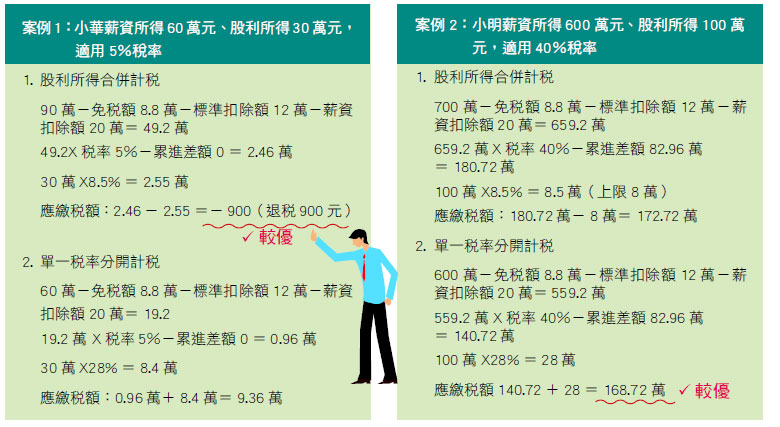

(1) 28%分開計稅:

以往股利所得大戶獲配股利須計入綜合所得總額適用最高累進稅率者,修法後,可選擇適用28% 分開計稅,以獲得較大的節稅效益,不過還是要看所得的類別及計算結構,並不見得股利採分開計稅就最有利,建議可使用國稅局提供軟體試算。

須特別注意,當選擇採用28% 分開計稅者,股利所得就不計入所得總額,則有可能影響對教育文化慈善機關團體的捐贈限額計算。因此,過去習慣透過捐贈來達到節稅效果的族群,要特別注意可能有因為選擇股利所得分開計算,而讓捐贈節稅效果大打折扣之情形發生。

(2) 維持計入所得總額:

股利維持計入綜合所得總額課稅,但可按股利8.5%計算可抵減稅額,不過一申報戶以8 萬元為限。也就是說,如果全年股利所得不超過94 萬1,176 元(8 萬÷8.5%),每一塊錢股利都有8.5% 可抵稅,最高可以有8 萬元的抵稅額。此方式適合綜所稅稅率較低者,原稅率級距已低於20%,再納入8.5% 可抵減稅額後,實質稅率將更低。

三、基本生活費上調至17.1萬

去年報稅時,因應《納稅者權利保護法》(簡稱《納保法》)生效,國家不可對民眾「基本生活費」課稅。而「基本生活費」的計算基礎,是採行政院主計總處公布「最近一年全國每人可支配所得」的中位數60%定之,去年每人不得課稅的基本生活費為16.6 萬元。若16.6 萬x 乘以納稅義務人本人、配偶及申報受扶養親屬人數計算之基本生活所需費用總額,超過納稅義務人申報的全部免稅額、一般扣除額(標準扣除額或列舉扣除額二者擇一)及薪資所得特別扣除額合計金額部分,得自納稅義務人申報的綜合所得總額中減除。不過由於其中已有薪資特別扣除額20 萬,已高於基本生活費16.6 萬元,絕大多數人都不可能符合。

今年報稅時,除每人基本生活所需費用上調至17.1萬外,今年基本生活所需費用總額的比較基礎,除原有的免稅額與標準或列舉扣除額外,在特別扣除額部分,納入身心障礙、教育學費、幼兒學前以及儲蓄投資等4項特別扣除額,並將薪資所得特別扣除額排除在外。也就是說,一般薪資所得家庭在107 年度有比較大的機會可以申報減除基本生活費差額。

四、 健保費列舉扣除不限同一申報戶

除了前述三項主要差異外,財政部也放寬規定,未來健保費不受「被保險人與要保人應在同一申報戶內」的約束。過去在申報綜合所得稅時,通常會選擇讓所得較高者申報扶養父母,可享較多的節稅利益,而由投保薪資較低者繳父母的健保費,繳出的健保費才會較少,不過由於被保險人和要保人不在同一申報戶,去年以前,所得較高者無法列報父母的健保費,今年開始就可以列報。